Pinigų kaupimo priemonės

2012-11-14 10:32 Peržiūros : 841 Spausdinti Pinigų kaupimui ir „įdarbinimui" yra sukurta daug investicinių instrumentų, tačiau, skirtingų tyrimų duomenimis, nuo trečdalio iki daugiau nei pusės Lietuvos gyventojų savo santaupas laiko namuose. Kodėl dalis žmonių linkę leisti pinigams dūlėti spintoje? Atsakymų, ko gero, yra ne vienas. Bene paprasčiausias jų - įsisenėjusi baimė prarasti santaupas ir nepasitikėjimas finansine sistema. Tad kokios yra alternatyvos „kojinei"? Supažindiname gyventojus su šalyje siūlomomis pinigų kaupimo priemonėmis, jų privalumais ir trūkumais.

Pinigų kaupimui ir „įdarbinimui" yra sukurta daug investicinių instrumentų, tačiau, skirtingų tyrimų duomenimis, nuo trečdalio iki daugiau nei pusės Lietuvos gyventojų savo santaupas laiko namuose. Kodėl dalis žmonių linkę leisti pinigams dūlėti spintoje? Atsakymų, ko gero, yra ne vienas. Bene paprasčiausias jų - įsisenėjusi baimė prarasti santaupas ir nepasitikėjimas finansine sistema. Tad kokios yra alternatyvos „kojinei"? Supažindiname gyventojus su šalyje siūlomomis pinigų kaupimo priemonėmis, jų privalumais ir trūkumais.

Indėliai - viena paprasčiausių ir saugiausių kaupimo priemonių

Indėliai laikomi viena nerizikingiausių pinigų kaupimo priemonių - nustatyta palūkanų norma bei tikslus indėlio terminas leidžia iš anksto žinoti gaunamas pajamas. Be to, indėliai laikomi bankuose ar kredito unijose yra apdrausti, todėl šioms finansinėms įstaigoms susidūrus su finansiniais sunkumais ar bankrutavus, indėlininkai savo pinigų nepraranda (grąžinama 100 proc. indėlio iki 100 tūkst. eurų sumos).

Indėliai gali skirtis savo terminu, valiuta, palūkanų norma bei palūkanų mokėjimo periodiškumu. Priklausomai nuo šių veiksnių paprastai indėliai skirstomi į dvi pagrindines rūšis - terminuotuosius bei kaupiamuosius (taupomuosius) indėlius.

Terminuotojo indėlio atsiimti kada panorėjus neprarandant palūkanų nepavyks

Terminuotąjį indėlį galima padėti pasirinktam nustatytam laikotarpiui ir gauti iš anksto numatytas per visą laikotarpį nekintančias palūkanas. Palūkanų dydis priklauso nuo sutarties trukmės, kuri dažniausiai svyruoja nuo 7 dienų iki 5 metų.

Terminuotąjį indėlį padėti galima turint ir 10 Lt, tačiau jo atsiimti kada panorėjus neprarandant sukauptų palūkanų nepavyks. Kompensacija - dažnai mokamos kiek didesnės palūkanos nei kaupiamojo indėlio atveju. Tačiau, jei numatoma, kad dalies kaupiamų lėšų gali prireikti kaupimo laikotarpiu, tinkamesnis pasirinkimas - kaupiamasis indėlis.

Kaupiamasis indėlis suteikia galimybę periodiškai papildyti indėlio sąskaitą

Kaupiamasis indėlis, dažnai vadinamas taupomuoju, suteikia galimybę kaupti pinigus pageidaujamu metu papildant indėlio sąskaitą norima pinigų suma (kartais reglamentuojama minimali papildymo suma), o prireikus dalies lėšų, paprastai jas galima atsiimti nenutraukus indėlio sutarties ir nepraradus palūkanų.

Kaupiamojo indėlio palūkanos yra skaičiuojamos nuo visos indėlio sąskaitoje esančios sumos. Tad jei vieną mėnesį indėlio sąskaitą papildėte keliais šimtais litų, jau kitą dieną po papildymo palūkanos bus skaičiuojamos nuo padidėjusios sumos.

Pavyzdžiui, rugpjūtį Jūsų indėlio sąskaitoje buvo 1000 Lt. Jei rugsėjį sąskaitą papildysite dar 1000 Lt, palūkanos jau bus skaičiuojamos nuo padidėjusios - 2000 Lt - sumos ir sudarys 102.5 Lt.

Visos investicinio indėlio sąlygos, išskyrus palūkanų normą, nustatomos iš anksto

Šiek tiek sudėtingesnė indėlių rūšis - investicinis indėlis. Palyginus su terminuotoju, investicinis indėlis suteikia galimybę gauti didesnes palūkanų pajamas, tačiau, susiklosčius nepalankiai situacijai rinkoje, indėlininkas rizikuoja išvis negauti palūkanų, bet realaus nuostolio (priešingai nei įprasto investavimo metu) nepatiria.

Investicinis indėlis yra terminuotas, tačiau palūkanos priklauso nuo susietų finansinių priemonių (dažniausiai akcijų, fondų ir pan.) rinkos vertės pokyčio sutarties laikotarpio pabaigoje. Vis dėlto investicinis indėlis yra pakankamai saugi kaupimo priemonė, kadangi, nepaisant to, ar susieto finansinio turto vertė sutarties laikotarpio pabaigoje bus nukritusi žemiau pradinės vertės, finansų tarpininkas dažniausiai įsipareigoja grąžinti indėlininkui visą pradinę investuotą sumą. Vadinasi, jei į investicinio indėlio sąskaitą padėjote 1000 Lt, sutarčiai pasibaigus atgausite ne mažesnę, o, tikėtina, ir didesnę sumą. Be to, investiciniai indėliai iki 100 tūkst. eurų yra apdrausti.

Norite uždirbti daugiau - rinkitės rizikos premiją

Norintys uždirbti daugiau - gali pasirinkti investicinį indėlį su rizikos premija. Rizikos premija išreiškiama procentais nuo indėlio sumos ir mokama už didesnį dalyvavimo koeficientą, parodantį, kokia susietų finansinių priemonių verčių padidėjimo dalis atiteks indėlio savininkui. Kitaip tariant, pretenduojama į didesnę pelno dalį nei indėlių be rizikos premijų atveju.

Dalyvavimo koeficientus priklausomai nuo rizikos premijos dydžio nustato indėlį platinanti finansinė institucija. Tačiau ir čia galioja vienas pagrindinių investavimo principų - didesnio uždarbio galimybės tiesiogiai susiję su didesne rizika. Susietų finansinių priemonių vertei nukritus, investicinio indėlio su rizikos premija savininkui vis dar garantuojamas pradinės investuotos sumos grąžinimas, tačiau jis patiria didesnes išlaidas nei indėlio be rizikos premijos savininkas, nes mokestis už rizikos premiją bet kokiu atveju nėra grąžinamas.

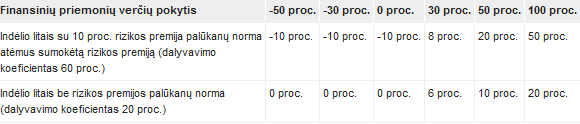

Išnagrinėkime konkretų pavyzdį. Norėdami padėti 1000 Lt indėlį su 10 proc. rizikos premija, turėsite skirti 1100 Lt, nes 100 Lt sumokama už rizikos premiją (10 proc. nuo pradinės indėlio sumos). Tarkime, kad esant 10 proc. rizikos premijai, indėlio dalyvavimo koeficientas yra 60 proc., be rizikos premijos - 20 proc. Tad susietų finansinių priemonių vertei išaugus 30 proc., faktinės priskaičiuotos palūkanos už 1000 Lt investicinį indėlį sieks 18 proc. (30 proc. * 0.6) arba 180 Lt, tuo tarpu investavus 1000 Lt indėlį be rizikos premijos - tik 6 proc. (30 * 0.2) arba 60 Lt. Susiklosčius nepalankiai situacijai ir su indėliu susietų finansinių priemonių vertei nukritus 30 proc., investicinio indėlio su rizikos premija savininkas praras sumokėtą rizikos premijos mokestį - 100 Lt.

Lentelėje pateikiamos indėlio su rizikos premija palūkanų dydžiai, esant skirtingiems susietų finansinių priemonių verčių pokyčiams.

Įsigydami taupymo lakštų savo lėšas patikite vyriausybei

Į indėlius panaši dar viena lėšų kaupimo priemonė - vyriausybės taupymo lakštai. Tačiau skirtingai nei įsigyjant indėlį - lėšos šiuo atveju patikimos ne bankui ar kredito unijai, o vyriausybei. Vyriausybė išleisdama taupymo lakštus siekia pasiskolinti iš savo piliečių, įsipareigodama sutarties pabaigoje išpirkti taupymo lakštus bei sumokėti iš anksto žinomo dydžio sukauptas palūkanas. Tad taupymo lakštai laikomi saugia, patikima ir maža rizika pasižyminčia pinigų kaupimo priemone - juk palyginus su bendrove mažiau tikėtina, jog valstybė bankrutuos.

Vyriausybės taupymo lakštai platinami iš anksto žinomomis datomis, numatytiems terminams, o jų palūkanų dydis ir išpirkimo data žinomos jau sudarant sutartį. Lakštų galiojimo trukmė yra arba 1, arba 2 metai. Tačiau investuotojui prireikus investuotų lėšų nepasibaigus terminui, jis gali pasinaudoti išankstinio išpirkimo galimybe. Vis dėlto reikėtų atkreipti dėmesį, jog išpirkti taupymo lakštus nepasibaigus terminui galima tik pagal emisijų sąlygose numatytas pirmalaikio išpirkimo datas - dažniausiai po 6 mėnesių, jei investuojama metams, arba po metų, jei taupymo lakštų sutarties terminas yra 2 metai. Nepaisant to, kad pasinaudojama išankstinio išpirkimo galimybe - iki tos dienos sukauptos palūkanos yra vis tiek sumokamos.

Vyriausybės taupymo lakštai platinami komercinių bankų padaliniuose, Lietuvos pašte bei interneto svetainėje www.vtl.lt

Tradicinis kaupiamasis gyvybės draudimas teikia dvejopą naudą - draudimą ir lėšų kaupimą

Prie taupymo priemonių galima priskirti ir kaupiamąjį gyvybės draudimą, kuris teikia dvejopą naudą - suteikia ne tik galimybę kaupti lėšas ateičiai, bet ir draudimą. Esminis tokios paslaugos išskirtinumas - klientas jau sudarydamas sutartį žino, kokią sumą sukaups laikotarpio pabaigoje (nes investavimo riziką prisiima draudimo bendrovė). Minimalus draudimo laikotarpis dažnai svyruoja nuo 1 iki 5 metų, tuo tarpu maksimalus priklauso nuo draudėjo amžiaus, sveikatos būklės ir pan. Draudimo sumą pasirenka pats asmuo, atsižvelgdamas į asmeninius poreikius, gyvenimo aplinkybes bei planus, tačiau dažnai egzistuoja minimalios gyvybės draudimo sumos reikalavimas.

Į šią priemonę asmens periodiškai investuojama suma išskaidoma į dvi dalis: viena - nukreipiama kaupimui, kita - draudimui. Įvykus draudiminiam įvykiui sutarties galiojimo laikotarpiu, naudos gavėjas gauna tik vieną sumą (arba draudimo sumą, arba sukauptą) priklausomai nuo to, kuri yra didesnė. Sutarties galiojimo laikotarpiu draudiminiam įvykiui neįvykus, draudėjas laikotarpio pabaigoje gauna tik kaupimui skirtą lėšų dalį su priskaičiuotomis palūkanomis. Dažnai termino pabaigoje sukaupta suma yra mažesnė nei per visą laikotarpį sumokėtų įmokų suma dėl paslaugos administracinių mokesčių. Tačiau papildomą vertę suteikia gyvybės draudimo paslauga bei galimybė pasinaudoti gyventojų pajamų mokesčio (GPM) lengvata. Pasinaudojus šia lengvata, kiekvienais metais pateikus metinę GPM deklaraciją, galima susigrąžinti dalį - iki 15 proc. - sumokėtų draudimo įmokų sumos.

Investicinis gyvybės draudimas - didesnės galimybės užsidirbti ir didesnė rizika

Investicinis gyvybės draudimas beveik identiškas kaupiamajam, tačiau dalis įmokos nukreipiama ne kaupimui su garantuotomis palūkanomis, o investuojama. Todėl, renkantis šį kaupimo būdą, teks prisiimti kur kas didesnę riziką, nes investicijos grąža ir būsima sukaupta suma nėra žinomos iš anksto. Be to, būsima sukaupta suma priklauso nuo daugelio veiksnių - sutarties laikotarpio, draudimo sumos, įmokų dydžio bei periodiškumo, investavimo krypties pelningumo.

Minimalus investicinio gyvybės draudimo laikotarpis paprastai svyruoja nuo 1 iki 5 metų, o draudimo sumą nustato pats klientas. Ši suma gali siekti ir 1 litą. Tokį sprendimą priima klientai, kurie neturi poreikio apdrausti savo gyvybę, tačiau nori pasinaudoti investavimo galimybėmis.

Investicinio gyvybės draudimo įmokos dydis - taip pat kliento pasirinkimas. Vienkartinė arba periodiškai mokama įmoka paskirstoma į dvi dalis - viena skiriama gyvybės draudimui, kita - investavimui į pasirinktą investavimo fondą. Kiekviena investicinio gyvybės draudimo įmonė siūlo skirtingas investavimo kryptis, todėl svarbu, jog jų būtų kuo daugiau ir skirtingų, kad esant nepalankiai situacijai būtų galima pasirinkti kitą investavimo alternatyvą. O būtent nuo pasirinktos investavimo krypties pelningumo, finansinių priemonių rinkos vertės svyravimų priklauso investicijų grąža.

Investavimui skirta lėšų dalis kartu su investicijų grąža yra išmokamos pasibaigus draudimo terminui, tačiau kaupiant pinigus investiciniame gyvybės draudime prisiimama rizika atgauti mažiau pinigų nei buvo sumokėta laikotarpio pradžioje. Kita vertus, atsiranda ir galimybė užsidirbti iš investicijų vertės padidėjimo bei atgauti kur kas didesnę sumą nei buvo investuota per visą sutarties laikotarpį. Esant poreikiui, dalį sukauptos vertės galima atsiimti nesibaigus sutarties laikotarpiui ir nenutraukiant sutarties.

Investicinio gyvybės draudimo atveju taip pat yra galimybė pasinaudoti GPM lengvata.

Kokią taupymo priemonę geriausia pasirinkti?

Kaupimo priemonės pasirinkimas priklauso nuo daugelio aspektų - kaupimo tikslų, norimo kaupti periodo, pageidaujamos prisiimti rizikos ir pan. Be to, rinkoje atsiranda vis daugiau „mišrių" finansinių produktų, kuriuose derinami investavimas ir grąžintinų lėšų dydžio apibrėžtumas arba kitaip - garantijos. Šioje publikacijoje aptarėme tik keletą tokių produktų pavyzdžių.

Vis dėlto, bet kurios priemonės pasirinkimas teiks daugiau naudos nei santaupų laikymas namuose, kai nekompensuojama net mažiausia infliacija, o tikimybė netekti pinigų dėl vagystės ar gaisro yra gerokai didesnė nei jų netekti, pavyzdžiui, dėl finansų institucijos bankroto.

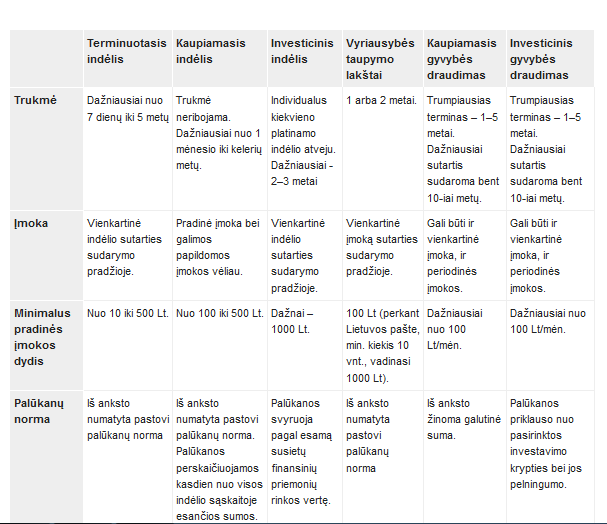

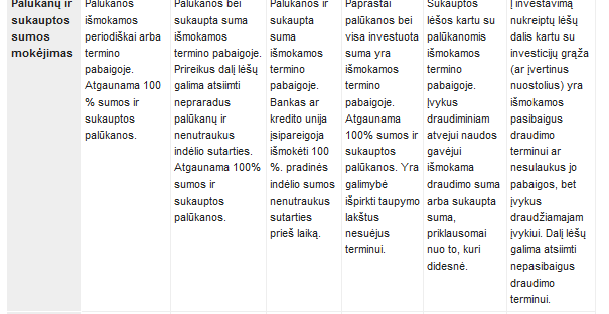

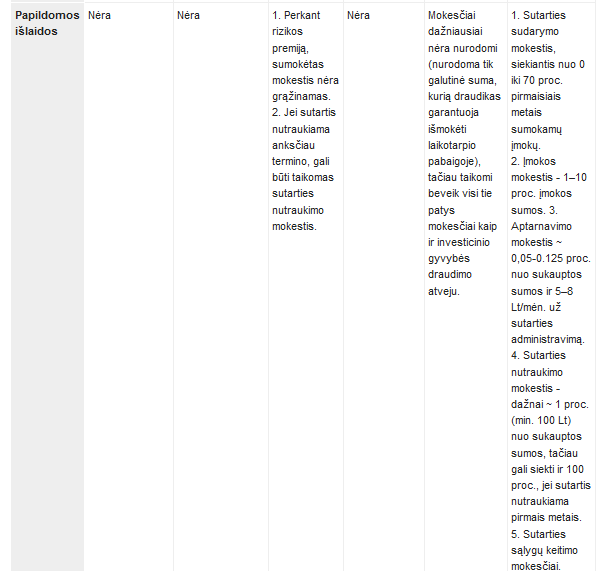

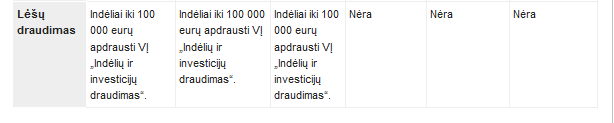

Kad būtų lengviau įvertinti kiekvienos aptartos kaupimo priemonės teikiamus privalumus ir trūkumus bei pasirinkti tinkamiausią, pateikiame palyginamąją lentelę. Tačiau vertėtų atminti, jog kaupiant keliems tikslams ar didesnę sumą, viena kaupimo priemone apsiriboti nereikėtų. Pasirinkus kelias investicines priemones iš karto, patogiau paskirstyti finansinių netekimų riziką. Be to, taip užkertamas kelias grąžos netekimui, netinkamai įvertinus kaupimo laikotarpį ar staiga atsiėmus santaupas.

Informacija ©manofinansai.lt

Komentuokite ir vertinkite!

Norėdami komentuoti ir vertinti - prisijunkite arba Registruokitės!